なぜ、悪いことをしてもバレないと思うのか?

こんにちは やぐらです。

今年から株式投資のお勉強をしております。

個人的には全経簿記の上級を持っているので、株式投資のお勉強の入り口としては、株価のチャートよりもその会社の決算とかの財務諸表のほうが頭に入りやすいわけであります。

今日も、とある会社の決算をずらずら見てましたら、なかなか業績のいい会社がありました。

それがこちら。

ハピネス・アンド・ディ(3174)という会社です。

簡単に会社の概要を書いておきますと、

本社所在地:東京都中央区銀座

業種:有名ブランドの服飾、雑貨の店舗販売、WEB通販

です。

会社のHPはこちら。

通販のサイトにいきます。

売上なんかは、

平成28年8月期決算:17028(百万円)

平成29年8月期決算:19144(百万円)

平成30年8月期決算:20330(百万円)

(要は170億~203億円)

と、こんな感じで年々売上が伸びています。

株価は、色んな要素が絡むので、売上が伸びればその分株価が伸びそうですが、そう単純ではないのが難しいところです。

で、この回の本題は、「上場会社は、なかなか大変なんだな~」というところ。

最近、従業員が不適切な行動をSNSに投稿したりして、「一部のアホな人たち」のおかげで売上が下がったり、株価が下がったりしています。

で、このハピネス・アンド・ディという会社もなかなか大変なことになっているわけでして・・・・

こんなことになっています。

「当 社 元 従 業 員 に よ る 不 正 行 為 に 関 す る お 知 ら せ 」

http://happiness-d.co.jp/company/20190115001.pdf

(会社発表のお知らせ)

詳細はPDFを見ていただくとして、何が起こったかというと、この会社の、とある店舗の在庫がまるで合わない事態になりました、と。

調査したら、その店舗の店長だった人物が、商品をパクっていたらしい、とのことです。

売上百億円単位の会社が発表するくらいですから、会社のボールペンを盗んだ、なんて小さなことではないわけで、推定被害額は・・・

「約5500万円」

だそうです。

ブランド物のバッグとか時計とかも扱ってそうなので、金額が高額になりそうなのはなんとなくわかりますが、それにしてもねえ・・・

そんなにバレないもんですかね?

犯人が悪いのは当然として、管理責任も問われますよね・・・

ただ、この発表自体があった日の次の日は、株価が上がりましたので、株式投資のお勉強中としては、「そうなのか?」というしかありません。

損害額が確定してから、なんらかのリアクションが出るはずです。会社の利益が減っているわけですから、株主の立場だと「おい、ちょっと待て」といわれてもしょうがないですからね。

まあ、速やかに適切な処置をした、ということが高評価につながることもあるらしいので、迅速な通知はしたほうがいいのは当然です。

上場会社が大変なのは、会社の利益や株主の利益に関係のありそうなことは、公にしないといけないですからね。

別の会社では、「元経営者が捕まった」とか「証券取引等監視委員会から告発された」とか、「数字がまるででたらめだった」なんてこともあります。(数年分の決算の数値を修正した、というのを見た記憶があります。監査法人は一体何を・・・(以下、自粛))

規模が大きい会社になれば、従業員も何万人とかいて、役員も数十人とかになるので、建前は「みんないい人」になってますが、実際にはときどきびっくりするような事件が発生しますからねえ・・・

ものすごいシンプルな話になりますが、

「人のものを盗むな」

「ルールは守ること」

「なぜ、バレないと思うのか?」

ということです。

過失で人に迷惑をかけたら、たいがいは謝れば済むと思いますけど、故意なら簡単には許してくれませんからね。

悪いことはやめましょう。

以上。

【投資実践日記】ROUND 5:対「3921 ネオジャパン」戦

まずは、結果報告から

「3921 ネオジャパン」

収支:

「買い」:@1009円 (手数料加算後)

「売り」:@996円 (手数料控除後)

@-13円 -1.28%

となりました。

株価だけだと

「買い」:@1000円

「売り」:@1005円

と、ほんの少しプラスだったのですが、手数料の分マイナスとなりました。

決算発表後の株価の要因を探る

株価に影響を与えている項目はあるのでしょうか?

決算発表の内容により株価がどう動いてきたのかを調べてみます。

各四半期決算発表翌日の株価

まずはシンプルに決算発表日翌日の株価です。

(決算短信以外の情報開示を含む)

傾向としては第1四半期決算発表日の翌日に値上がりしています。

ここ2年間では第1四半期決算発表から第3四半期あたりまで株が下がり、通期決算発表前に株価を少し上げ、通期決算発表後は株価が下がる、という動き方になっています。

また、株式分割や、業績予想の上方修正などの発表翌日には株価があがっています。 業績の結果よりも、未来への評価が強く株価に反映していると言えるでしょう。

決算の内容と株価の関係

決算の内容にはいろんな項目がありますが、大きく分類すると、当期の業績の結果と次期の業績予想になります。 各項目と株価の動きに関連が見られるでしょうか?

株価と業績予想

その年度の通期決算発表のときに、次年度の業績予想が発表されます。 この予想を元に次年度のその会社の業績が予想されるわけですが、未来予想に対して株価がどう動いて来たのか調べてみます。 各項目別に分けてみるとどうなるでしょうか?

通期決算発表時に次年度の業績予想も発表するのですが、第2四半期(累計)予想がどうも低めに出されています。 実際に発表された業績と比較するとわかりますが対前期比がこれを下回ったことはありません。

おそらく通期決算発表時に次期の業績予想が「期待以下」のため株価が下がり、次の第1四半期の実績値がいいので、株価が上がる、という傾向と思われます。

過去に、株式分割や業績予想の上方修正が発表されたときは、ストップ高までいきました。 「期待以上」の情報が出て来れば、業績が良いので素直に株価が上がる、と思われます。

(ただし、その発表後は高確率で株価が緩やかに下降しています)

株価と四半期決算業績

四半期決算では、主にその年度の期首から当四半期末日までの業績結果(累積)が報告されます。 その結果により、売上高、経常利益などが会社の予想に対して、順調に進行しているのかどうかがわかります。 この結果に対して株価と関連があるかどうかを調べてみます。

対:売上高

対:営業利益

対:経常利益

対:1株当たり四半期利益

業績と株価は直接的には連動は見られない、ということでいいと思います。 上場してから約3年半になりますが、業績は堅実に上がっていまして、年度内の業績予想に対する進捗率もほぼクリアしています。

ただし、決算の発表後には株価が下がる傾向があるので(第1四半期除く)、「業績は株価に織り込み済み」とか、「いい意味でのサプライズがない」とか表現されるところでしょうか。

まとめ

今回は通期決算のため、このデータからいくと買わないほうがいいと思われましたが、「3%くらいは上がるのではないか?」という、あまり根拠のない理由で買ってみました。

株を決算当日の前場の始値で買った後の実際の株価の動きは、その日の終値では確かに5%上がっていました。 ただ、次の日の始値で株価が下がり、自分の売ったタイミング(午後の始値)では、まだ株価が前日よりはプラスのところにいたので、とりあえずは大きく損はしないで済みました。

現状、限られた資金で単元未満株しか買えないので、売買のタイミングが自由になりません。 そういう条件で株式投資をしているのをわかった上でやっていることなので、これは割り切るしかありません。

(株の売買のとき、「こういう売買の仕組みになっている、ということを確認した」というチェックがないと取引できない))

指値注文と売買のタイミングを選択できないので、そのシステムでもプラスになるような買い方売り方をもっと研究しないといけません。

次、がんばります。

【投資実践日記】ROUND 4:対「4238 ミライアル」戦

まず最初に、結果報告

収支:

「買い」:@1322.8円 (手数料加算後)

「売り」:@1067.2円 (手数料控除後)

@-255.6円 -19.3%

その日の値下がりランキングに登場するくらい下がりました。

この株を買った理由

まずはシンプルに「決算発表日翌日に株価が上がっていたのかどうか?」については以下の通りです。

過去2期分の決算

1期前四半期決算

2019年1月期 第3四半期決算 (決算発表日:2018/12/7)

株価

株価の動き

| (円) | 対発表日終値 (円) |

対発表日終値 (%) |

|

|---|---|---|---|

| 発表日終値 | 947 | ||

| 翌日始値 | 1000 | +53 | +5.59% |

| 翌日終値 | 1060 | +113 | +11.93 |

業績予想と進捗率

前期業績と通期業績予想

| 前期業績 | 通期業績予想 | 進捗率(基準75%) | |

|---|---|---|---|

| 売上高(百万円) | 7578 | 9900 | 84.2(↑) |

| 営業利益(百万円) | 1078 | 1200 | 89.8(↑) |

| 経常利益(百万円) | 1206 | 1350 | 89.3(↑) |

| 1株当たり当期純利益(円) | 111.27 | 105.69 | 94.9(↑) |

決算発表日翌日の終値もそれなりに上がっていまして、他の要因も考えられるところではありますが、業績と株価はある程度の関連が見られる、と判断しました。

2期前四半期決算

2019年1月期 第2四半期決算 (決算発表日:2018/9/7)

株価

株価の動き

| (円) |

対発表日終値 (円) |

対発表日終値 (%) |

|

|---|---|---|---|

| 発表日終値 | 1176 | ||

| 発表日翌日始値 | 1146 | -30 | -2.55% |

| 発表日翌日終値 | 1176 | 0 | 0 |

業績予想と進捗率

業績と通期業績予想

| 2期前四半期業績 | 通期業績予想 | 進捗率(基準50%) | |

|---|---|---|---|

| 売上高(百万円) | 4921 | 9900 | 49.7(↓) |

| 営業利益(百万円) | 609 | 1200 | 50.7(↑) |

| 経常利益(百万円) | 722 | 1350 | 53.4(↑) |

| 1株当たり当期純利益(円) | 61.96 | 105.69 | 58.6(↑) |

最終的には「買い」の判断をする

株の取得時期は「決算発表日の前々日」としました。仮に株価が下がるとしても今年に入ってからは下げ幅は@-39円が最大なので業績面だけを見るとそこまではさがらないだろう、という読みでしたが・・・

今回決算と株価

2019年1月期 (通期)決算 (決算発表日:2019/3/8)

株価

株価の動き

| (円) |

対発表日終値 (円) |

対発表日終値 (%) |

|

|---|---|---|---|

| 発表日終値 | 1258 | ||

| 発表日翌日始値 | 1078 | -180 | -14.3 |

| 発表日翌日終値 | 1076 | -182 | -14.4 |

業績予想と進捗率

業績と通期業績予想

| 2期前四半期業績 | 通期業績予想 | 進捗率(基準100%) | |

|---|---|---|---|

| 売上高(百万円) | 10013 | 10000 | 100(↑) |

| 営業利益(百万円) | 1486 | 1450 | 102.4(↑) |

| 経常利益(百万円) | 1630 | 1600 | 101.8(↑) |

| 1株当たり当期純利益(円) | 139.65 | 139.07 | 100.4(↑) |

| (円) |

対発表日終値 (円) |

対発表日終値 (%) |

|

|---|---|---|---|

| 発表日前日終値 | 1310 | ||

| 発表日翌日始値 | 1078 | -232 | -17.7 |

| 発表日翌日終値 | 1076 | -234 | -17.8 |

はてな(3930)に続き高値で「買い」、爆下げして「売り」というかなり悪いパターンとなりました。

原因を探る

過去4年分の四半期決算発表日と翌日の株価です。

2016年1月期(円)

| 期 | 発表日 |

発表日終値 (円) |

発表日翌日終値 (円) |

前日比 (%) |

|---|---|---|---|---|

| 第1四半期 | 2015/6/9 | 1461 | 1452 | -9.0 |

| 第2四半期 | 2015/9/9 | 1143 | 1070 | -73.0 |

| 第3四半期 | 2015/12/9 | 1205 | 1120 | -85.0 |

| (通期)決算 | 2016/3/9 | 904 | 889 | -15.0 |

2017年1月期(円)

| 期 | 発表日 |

発表日終値 (円) |

発表日翌日終値 (円) |

前日比 (%) |

|---|---|---|---|---|

| 第1四半期 | 2016/6/9 | 778 | 777 | -1.0 |

| 第2四半期 | 2016/9/9 | 699 | 707 | +8.0 |

| 第3四半期 | 2016/12/9 | 948 | 941 | -7.0 |

| (通期)決算 | 2017/3/9 | 928 | 1033 | +105.0 |

2018年1月期(円)

| 期 | 発表日 |

発表日終値 (円) |

発表日翌日終値 (円) |

前日比 (%) |

|---|---|---|---|---|

| 第1四半期 | 2017/6/9 | 944 | 1094 | +150 |

| 第2四半期 | 2017/9/8 | 1363 | 1313 | -50.0 |

| 第3四半期 | 2017/12/8 | 1931 | 2000 | +69.0 |

| (通期)決算 | 2018/3/9 | 2038 | 1777 | -261.0 |

2019年1月期(円)

| 期 | 発表日 |

発表日終値 (円) |

発表日翌日終値 (円) |

前日比 (%) |

|---|---|---|---|---|

| 第1四半期 | 2018/6/8 | 1664 | 1507 | -157 |

| 第2四半期 | 2017/9/7 | 1176 | 1176 | 0 |

| 第3四半期 | 2017/12/7 | 947 | 1060 | +113 |

| (通期)決算 | 2018/3/8 | 1258 | 1076 | -182 |

ただ、2年前、3年前の傾向が今とどう関係があるのかを判断するのは簡単ではありません。 自分としては 、会社の評価は、『業績の悪い会社よりも、業績のいい会社のほうが、より良い』はずと思ってましたが、株価に関してはそんなに単純なものではないようです

株価は過去ではなく未来に対応している?

このミライアル(4238)の場合、会社の業績としては、先程の4年間にしても進捗率は毎年100%を超えています。業績も安定していて配当も毎年それなりの金額を出しています。

しかし、決算翌日に大きく株価を下げる傾向にあります。(通期決算だと4年中3回大きく株価を下げる)

今回の通期決算のときの決算速報のコメントに「来季の業績予想が大きく下がっているのを嫌気して」とありました。この会社の場合、通期決算短信のときに次期の連結業績予想を毎年出していません。

業績予想としては、第2四半期(累計)なので、決算発表から半年分の予想となりますが、毎年前年比を大きく下げて発表しています。

先程の4年間の決算短信発表時の次期業績予想(第2四半期:累計)です

次期業績予想(第2四半期:累計)

| 期 |

売上高 (百万円) |

対前年比 (%) |

経常利益 (百万円) |

対前年比 (%) |

|---|---|---|---|---|

| 2016年1月期 | 3560 | -19.6 | 160 | -73.7 |

| 2017年1月期 | 3480 | +10.5 | 440 | +46.1 |

| 2018年1月期 | 4400 | +5.0 | 560 | -34.3 |

| 2019年1月期 | 4550 | -7.6 | 550 | -23.9 |

通期業績予想の修正があるため、この表だけでは前年同時期比の計算が合いませんが、控えめな予想とはいえ結局のところは毎年数値はあがっていってます。

振り返ると見落としていたものに気づく

それが通期業績予想の修正です。 ここ最近の通期業績予想の修正です。

通期業績予想の修正(対修正前増減率:%)

|

発表日

|

売上高 (%) |

経常利益 (%) |

発表日終値 (円) |

発表日翌日終値 (円) |

対前日比 (円) |

|---|---|---|---|---|---|

| 2018/1/19 | +8.7 | +32.7 | 2132 | 2512 | +380.0 |

| 2018/8/28 | +11.4 | +28.6 | 1011 | 1311 | +300.0 |

| 2019/2/26 | +1.0 | +18.5 | 1146 | 1219 | +73.0 |

となっています。ストップ高が1回あります。

ただ、現実的に業績予想の修正を前もって前日に予測することは不可能です。

考えられる傾向です。

業績の上方修正の発表以降は、高確率で株価が下がっています。発表する時期も微妙な感じで「2019/2/26」、「2018/8/26」は決算発表の10日くらい前ですし、ここで上がってしまった株価が、控えめの次期業績予想で下がってしまう、というパターンなのかもしれません。

(もちろん例外もある)

次回に向けてのまとめ

個別の銘柄についても、チャートの動きの他に「その会社の特有の過去の傾向」みたいなものがあるのかもしれません。

いろんなデータを実際に調べるとなると結構な量になりますが、「株の基本書」に書いてあることに加えて、常に自分の売買スタイルから発展した「疑問」「仮説」を持つことも大事になってくるのではないかと思います。

今回は以上です。

では。

【投資実践日記】ROUND 3:対「7605 フジコーポレーション」戦

結果報告

収支:

「買い」:@2220.0円 (手数料加算後)

「売り」:@2239.6円 (手数料控除後)

+@19.6円 +0.88%

ということで、とりあえずプラスとなりました。

この株を買った理由

- 過去2期分の業績

- 決算と株価の動きのパターン

- 株価の予想

- 取得時期の判断

過去2期分の業績

業績予想と各期の進捗率

前四半期の年間業績予想:

2018 年 10 月期

( 2017/11/1 ~ 2018/10/31 )

売上高 : 31,500 (百万円)

営業利益 : 2,320 (百万円)

経常利益 : 2,401 (百万円)

1株当たり当期純利益 : 158.69 (円)

配当予想 : 35.00 (円)

四半期業績 (進捗率%)

(1期前)

2018 年 10 月期 (通期)決算

( 2017/11/1 ~ 2018/10/31 )

基準進捗率 100 %

売上高 : 32,812 (百万円) 104.2 % ( )

)

営業利益 : 2,801 (百万円) 120.7 % (  )

)

経常利益 : 2,865 (百万円) 119.3 % (  )

)

1株当たり四半期純利益 : 194.26 (円) 122.4 % (  )

)

(2期前)

2018 年 10 月期 第 3 四半期 決算

( 2017/11/1 ~ 2018/7/31 )

基準進捗率 75 %

売上高 : 25,707 (百万円) 81.6 % (  )

)

営業利益 : 2,361 (百万円) 101.8 % (  )

)

経常利益 : 2,412 (百万円) 100.5 % (  )

)

1株当たり四半期純利益 : 159.27 (円) 100.4 % (  )

)

当期の業績

当四半期の年間業績予想:

2019 年 10 月期

( 2018/11/1 ~ 2019/10/31 )

売上高 : 33,500 (百万円)

営業利益 : 2,835 (百万円)

経常利益 : 2,950 (百万円)

1株当たり当期純利益 : 195.91 (円)

配当予想 : 35.00 (円)

当四半期業績 (進捗率%)

2019 年 10 月期 第 1 四半期 決算

( 2018/11/1 ~ 2019/1/31 )

基準進捗率 25 %

売上高 : 13,086 (百万円) 39.1 % (  )

)

営業利益 : 1,972 (百万円) 69.6 % (  )

)

経常利益 : 2,012 (百万円) 68.2 % (  )

)

1株当たり四半期純利益 : 134.77 (円) 68.8 % (  )

)

決算と株価の動きのパターンと株価の予想

株価の動きです。

(1期前:中央の矢印)

決算発表日 : 2018/12/14

決算発表日終値 : 1,968.0 (円)

(決算発表日終値との比較)

決算発表日翌日始値 : 2,019.0 (円)

+ 51.0 (円) + 2.59 (%)

決算発表日翌日終値 : 2,085.0 (円)

+ 117.0 (円) + 5.94 (%)

(決算発表日終値との比較)

決算発表日翌々日始値 : 2,084.0 (円)

+ 116.0 (円) + 5.89 (%)

決算発表日翌々日終値 : 2,025.0 (円)

+ 57.0 (円) + 2.89 (%)

(2期前:左の矢印)

決算発表日 : 2018/9/5

決算発表日終値 : 2,601.0 (円)

(決算発表日終値との比較)

決算発表日翌日始値 : 2,455.0 (円)

△ 146.0 (円) △ 5.61 (%)

決算発表日翌日終値 : 2,517.0 (円)

△ 84.0 (円) △ 3.22 (%)

(決算発表日終値との比較)

決算発表日翌々日始値 : 2,473.0 (円)

△ 128.0 (円) △ 4.92 (%)

決算発表日翌々日終値 : 2,438.0 (円)

△ 163.0 (円) △ 6.26 (%)

業績が好調なので「利益分は株価に織り込み済み」という見方もありますが、週足で見ますとこうなります。

取得時期の判断

今回の決算発表日翌日の株価

決算発表後の株価

決算発表日 : 2019/3/5

決算発表日終値 : 2,284.0 (円)

(決算発表日終値との比較)

決算発表日翌日始値 : 2,308.0 (円)

+ 24.0 (円) + 1.05 (%)

決算発表日翌日終値 : 2,248.0 (円)

△ 36.0 (円) △ 1.57 (%)

まとめ

今回は収支としてはマイナスにならなかったものの、銘柄選びの精度をもう少しあげないといけません。

取引には、「売り」「買い」と、さらにもう一つ「何もしない」の3種類がある、と誰かが言っていたのを思い出しました。

リスクをどの程度取れるのか?ということとの兼ね合いが難しいところです。

また、決算日の何日前に買うのか?というところも検討が必要です。

「たられば」ですが、今回の場合、決算1週間前に買っておけば、もう少しプラスの収益になるはずです。 しかし、その判断は簡単ではないわけです。

前回「3930 はてな」のときは

gogojuggler1969.hatenablog.com

10日間近く前に買って高値を掴み、業績がいいのに決算発表後に株価が急落するということになってしまいましたので(それ以前に株価が上がりすぎた?)、今回は直前の「買い」としてみましたが、結果的には取りうるベストな選択とは言えないものとなりました。

色んなパターンを勉強して次に備えたいと思います。

では、また。

はてな(3930)で盛大に『爆死』したお話

こんにちは、やぐらです。

勝手な判断から、今回は恥をさらしつつ次回へのお勉強ということで、やはり「はてな(3930)」のことは、「はてなブログ」に残しておくべき、ということになりました。

ちなみに(3930)は「はてな」についている「銘柄コード」というやつでして、単に「3930」と入力して検索すると「はてな」の株関連の情報が出てくるはずです。

では、どうぞ。

テクニカル分析の勉強は、まだ難しい

前回、いよいよスタートした「1万円株式投資」ですが、1回目の売買は「113円」とはいえ、どうにかプラスの収益を出しました。

自分の考えているスタイルでほぼ予想通りの動きとなりました。ただ、日付を勘違いするという凡ミスがあり、結果論からいけば、もう少し収益を上積みできたところですが、時間はもとに戻らないので、これを次の投資に生かさないといけません。

投資スタイルですが、「チャートを見ながらいろんな指標でテクニカル分析しつつ売買をする」というのは、現状では無理。 いまのところ、チャートの意味やテクニカル分析のやり方や、なぜそういう分析をするのか?ということは、なんとなく理解はしました。

ただ、「知識をつける」と「実践に活かせる」は、やはり別の話でして、例えば、単純移動平均線にしても、日数が「5,25、75」というのが多いのですけれど、先日読んだ本は「5、20、60」となっておりました。単純移動平均線の場合、日数をいくつにするかで、チャートの見え方が変わるので、「この銘柄のこのパターンの場合は、日数は◯◯日がベスト」と言われても、正直理解できないのであります。

これに関係して、ゴールデンクロスやデッドクロスなんかも日数を何日にするかでタイミングが微妙に変わりますしね・・・ ということで、テクニカル分析は勉強しつつも、実践で使うのは、しばらく先かも。

資金はやはり多ければ多いほうがいい

もともと1万円から始めているので、まだまだ買える銘柄が限られています。現状株価100円未満の銘柄は買えますが、出来高がなさすぎて動きが悪く、「塩漬け株」になってしまうと、動けなくなってしまうので俗に言う「低位株」も短期売買だとちょっと手を出しにくい。

かといって、それなりの株価の銘柄は単元未満株でしか買えず、これは売買のタイミングが決まっているので、(前場、後場の始値のみ。注文の時間によって決められている)「板」を見ながら、売ったり買ったり出来ません。 最低でも半日先の株価を読まないといけないわけです。(注文の最短のサイクルは、朝10:30までの注文で当日午後の始値の成行注文) いろいろな制約の中、売買に2~3日の時間がかかることを前提に、株式投資のスタイルを考えてみました。

株で収益を上げるためには、「値上がり前に買い、値上がり後に売る」ということです。 自由に売買ができるなら決算の内容を見てから、業績のいい会社の株を買い板を見ながらタイミングよく売る、というのが理想でしょう。朝8:00の板を見るとその日午前の展開がなんとなく見えるはずです。

それで売るタイミングを考えていけば、予定よりも株価が上がらなかったとしても傷が浅いうちに売却することも可能なはずです。

ではどうするか?

1ヶ月間その日の値上がり率ランキング上位の銘柄を調べ、その理由を探ったところ「決算の業績がいい」銘柄が株価上昇の傾向があるのかも?ということになりました。

そのため決算発表翌日の株価の動きをいくつか自分なりに分析したことを書いています。

記事はこちらへ→ 決算発表の翌日の株価

(ただ、これもそんなに単純なことはなく、「業績が良くても株価が下がる」「赤字なのにストップ高」なんてことが起こっております。)

そこで、現状でとれる売買スタイルは、 「決算発表前までに『業績が良さそうな会社の株を買う』」 → 「決算発表翌日の午後の開始で売る」 ということにしました。

決算の内容が良いと、高確率で株価が上がると思われるので(もちろん絶対ではないし、株価が前日比+1%ということもありうる)、試行回数が増えるにつれて収益が上がるはず。

また、短期的には決算発表日翌日株価が上がると、その次の日は下ることが多いので(これももちろん絶対ではない)、株価が上がったらとっとと売る、プラス1%の収益でもとりあえず「OK」としました。あまり戦略のパターンは増やさないほうがいいと思われます。

この売買スタイルのリスクは 「決算発表前に買うので、決算の内容が悪いこともありうる」ということ。

制約があるので、決算発表を知ってから「当日午前に買って当日午後に売る」ということができません。現状の売買できる方法から、当日買って翌日売るだと、翌日に株価が下がる可能性が高いです。

なので、株価発表前に買う必要があります。そのため決算の内容は「予測」になります。 前回決算などに「次期の収益予想」があるので、ある程度は予測できるのですが、いい意味でも悪い意味でもそのとおりになるとは限りません。

このあたりは、ギャンブルです。リスクはある程度取らないといけません。

「株価が上がるピークにさまざまなパターンがある」

「決算発表翌日午後開始で売る」としたのは、株価が午前開始から上がり始め、午後にピークになるだろう、という予測からです。

これも、株価が上がるパターンはさまざまで、 「午前の始値からストップ高で値段がつかない」 「午前に株価上がったら、午後にガンガン売られる」 「午前はそれほどでもないが、午後に徐々に上がり始め大引けにはストップ高」 などです。

これも決め打ちするしかないので、株価のピークを「午後の開始」としました。

また、「2日続けて株価は上がらないだろう」としています。 長期的な戦略はとれないので、資金を回していくためです。 もちろんこの通りになるとは限りませんが、これもリスクを取るしかありません。

しばらく決算の発表が一段落したこともあり、決算狙いでは選択できる銘柄が少なくなるので、売買の回数は稼げないのですが、なんとか収益を取得価額+10%くらいはとりたいところです。

2018/12/31決算の会社の(四半期)決算短信の発表が2月の1~2週目に集中していまして、(約2000社)とても全部は追いきれませんでしたが、2/28までは決算発表の会社が週10~30社くらいなので、あまり聞いたことのない会社の決算もある程度目を通せそうです。その中でなんとかなりそうな銘柄を探していきます。

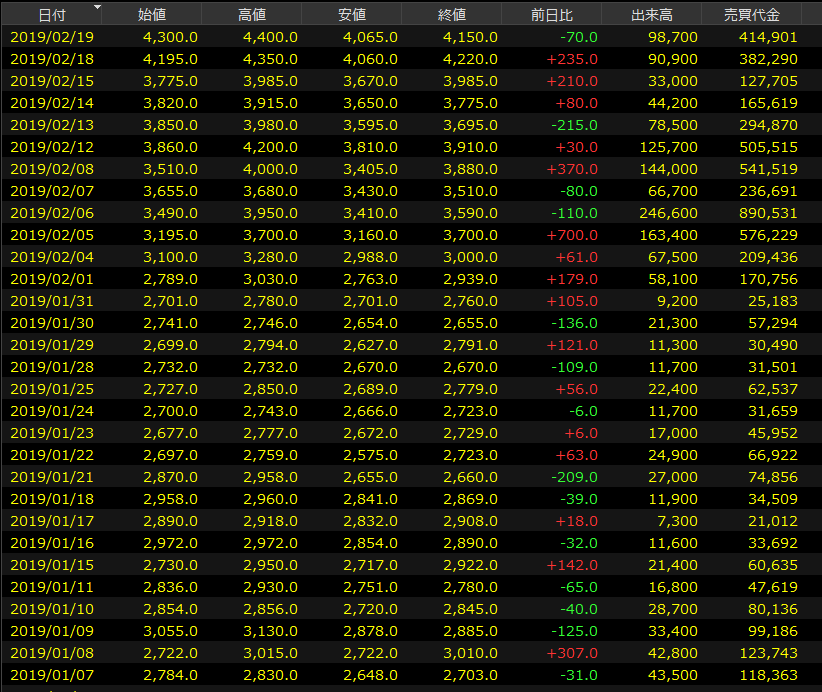

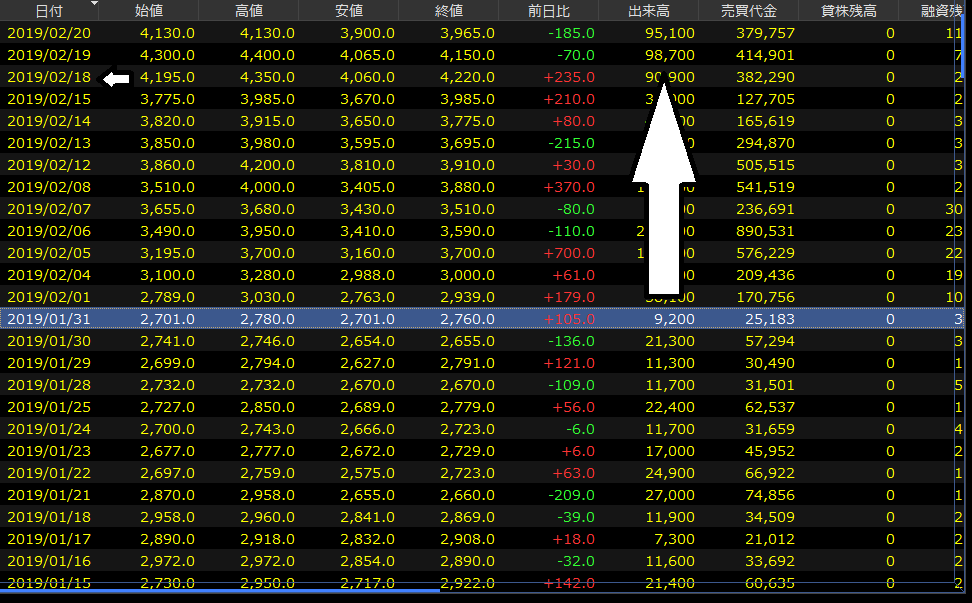

はてな(3930)を買ったのだか・・・

ということで、今回は2019/2/28決算発表予定の「はてな(3930)」を2019/02/18に買いました。決算まで約10日あるのですが、今回は決算前日ころよりもかなり前に買ってみました。

期間を取るとその分リスクはありますが、今回の戦略はこんな感じになります。

この記事の冒頭で「テクニカル分析はわからん!」と書きましたので、まずは前回の決算をチェックします。

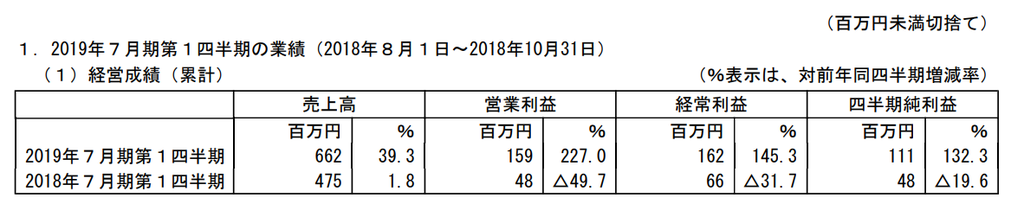

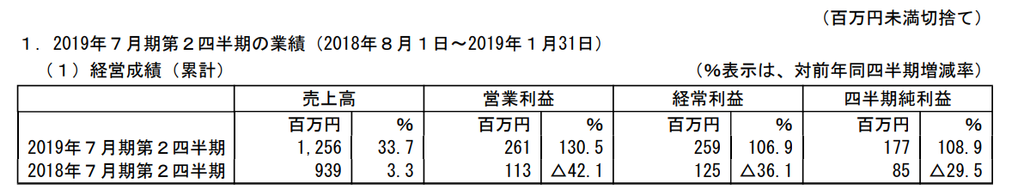

前回四半期決算 業績

売上高、営業利益、経常利益は大幅増加です。

ただ、配当はしていません。

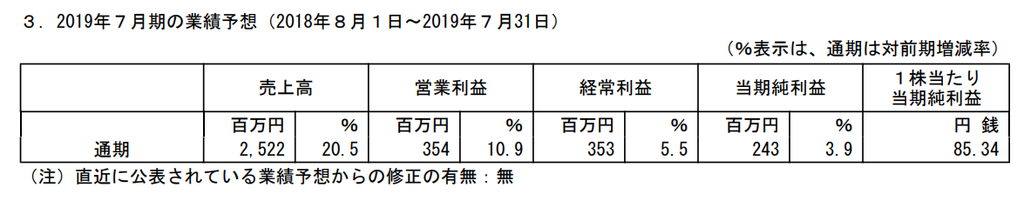

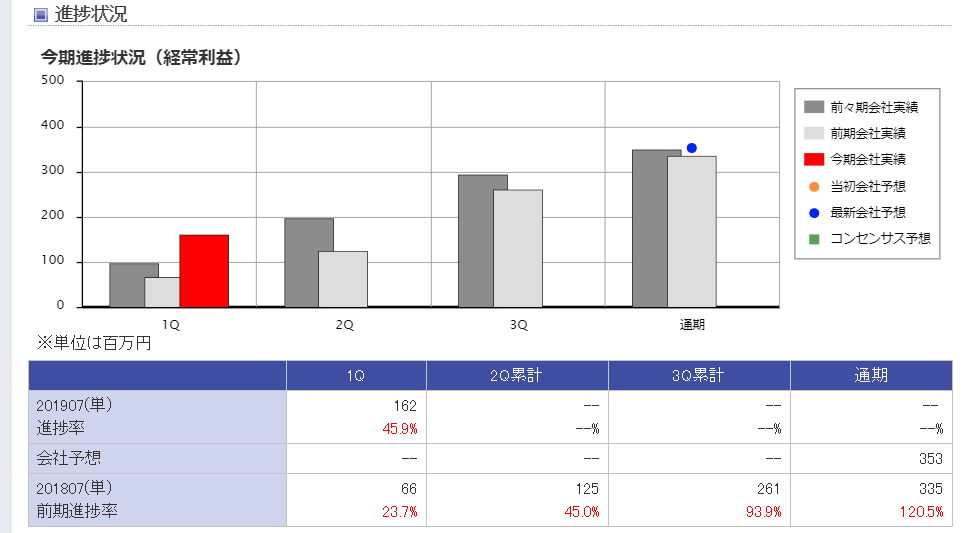

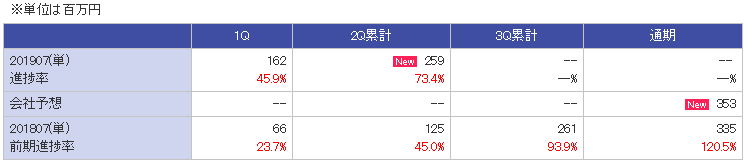

2019/7月期の予想です。

この予想からいくと今回の四半期決算の達成率は、

営業利益達成率が 159/354=44.9%

経常利益達成率が 162/353=45.8%

です。

今回の決算は「『第1』四半期」なので、25%が基本となるはずですが、予定よりも相当業績がいいということになります。 前期と比べてもかなりいいです。

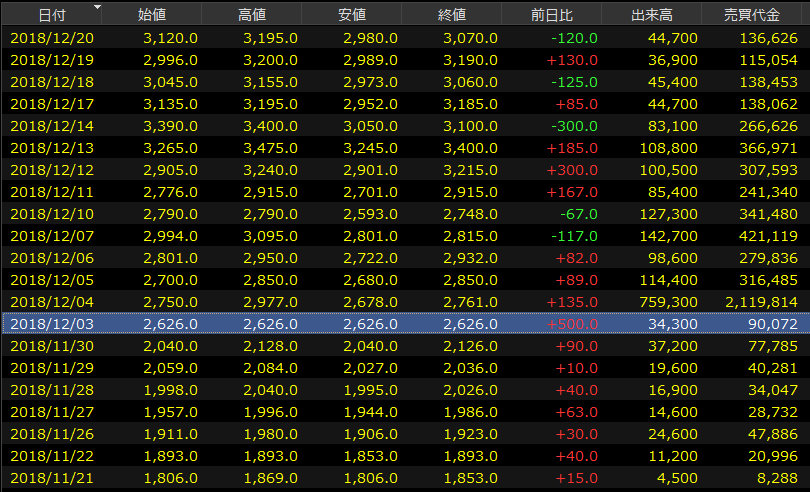

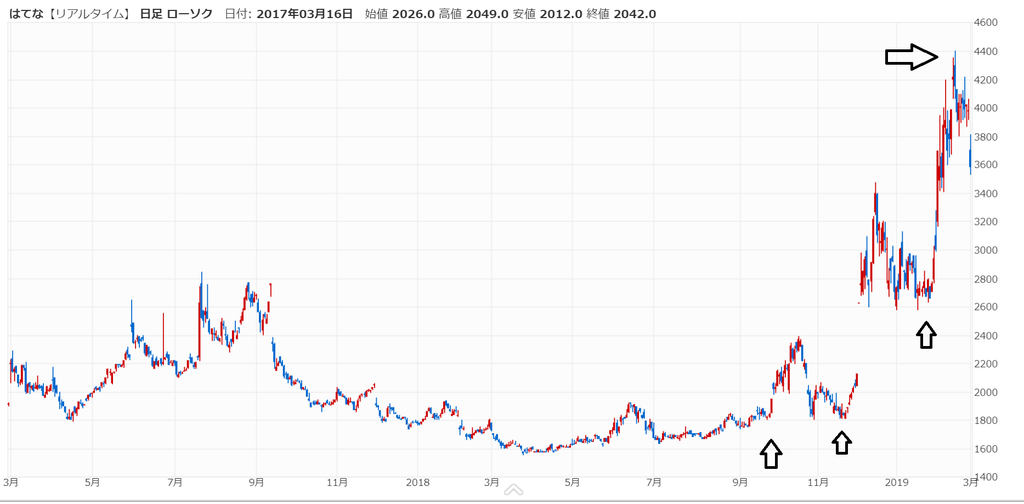

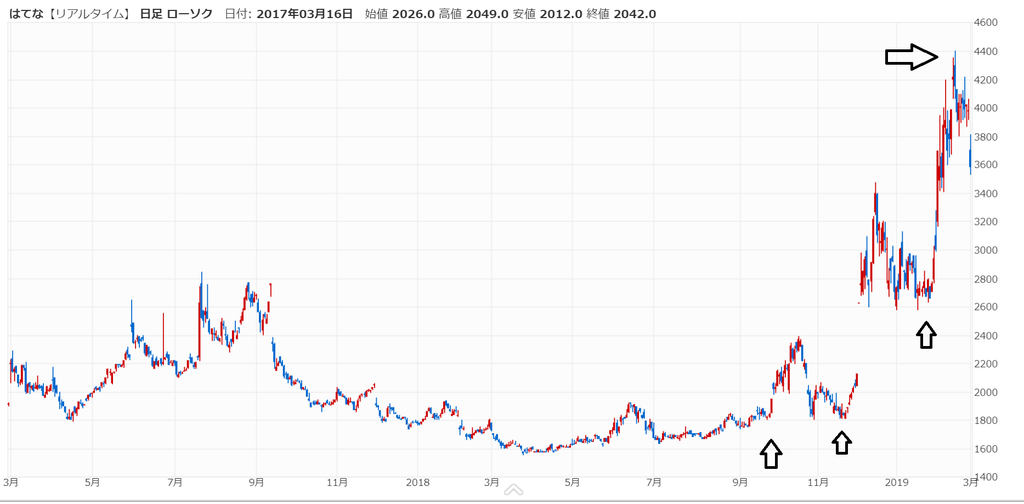

過去2年のチャートです。

2018/12月に急激に株価が上がり、上がり幅も大きくなっていきます。

これで、株価の底が大幅に上がった感じ。 3ヶ月チャートで見るとこんなところです。

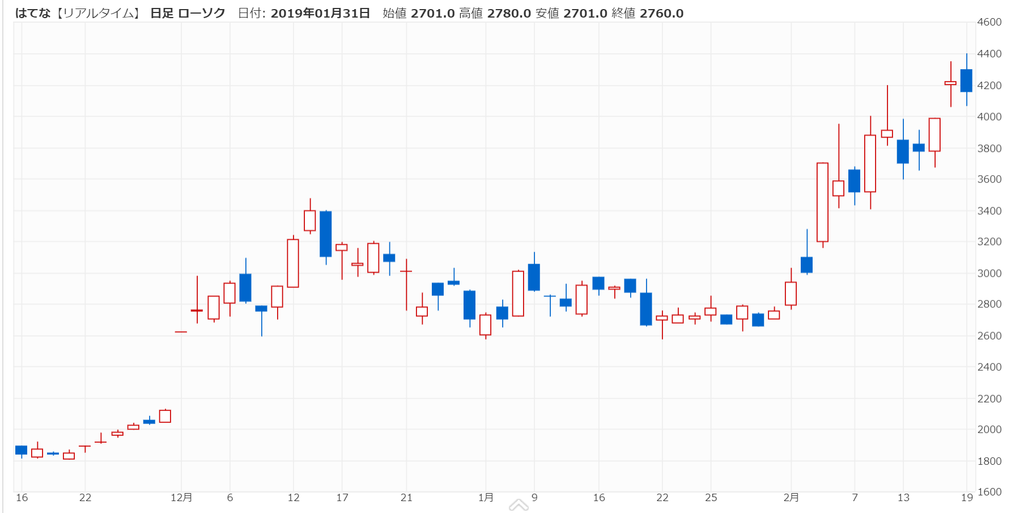

そして、今年2月にさらに株価があがりました。

ストップ高があってから、さらに株価が上がっていきます。 なんとなくのイメージは決算前日4000円 → 決算発表翌日4500円 くらいになるのではないか?という予想でした。 業績だけ見ると株価が下がるイメージがわきません。 これらのことを総合すると、株価が決算前にもう一段階上がりそう、という予測から少し早めの購入としました。

株価は自分の思い通りにはいかない、と改めて知る

2019/02/17~2019/02/18 の1分足です。 わかりやすく、印をいくつかつけてみました。

赤の直線を引いた範囲内で株を買えば、決算翌日にはプラスの収益になるだろう、また取得価額として株価が下のライン以下にはならないだろうということです。

また、上のラインを設定してみましたが、決算発表までにここのラインを越えると決算発表前までに更に株価があがってしまうかも?いう読みでした。

ストップ高は、2018/12/3 と 2019/2/4 にありましたが、ちょっと直接の原因がわかりません。 これも、決算発表前日よりは早めに買っておいたほうがいいだろう、となった訳です。

ところが、「ハズレ」を引きます。

もう一度、2019/02/17~2019/02/18 の1分足です。

黒◯をつけたところが自分が売買できるタイミング。

2019/02/17 午前中の株価の動きから、2/17の午後の始値は高くなりそうだったので、ここはスルー。

次のタイミングの、2/18 午前の始値に買うことにしました。

注文後になりますが、2/17午後は一度下がってからまた上がっていて、上のラインあたりの株価なので、注文成立のころには少し下がるだろう、という予定でしたが・・・

2/18 は午前中仕事のため、昼に注文を確認すると、妙に金額が高いです。 「?」と思い、チャートを見ると 2/18 始値だけ株価が極端に上がっています。

(真ん中上あたりの緑の◯)

成行注文なので、そのころの時間に約定。取得価額は「4300円」(その他+手数料)となってしまいました。

ちなみにこのあたりの「4400円」が「上場来最高値」で、2日続けて更新しました。

「たられば」ですが、買い注文を 2/18 の午後の始値にしていれば、「4100円」くらいで取得できた可能性があります。

(一番右の黒◯)

これで取得していれば、「4500円」で売りという予想どおりでしたが・・・ この時点では、決算発表までにどうなるかわかりませんが、資金を回すために、決算発表翌日には損切りしてでも売るつもり。「4500円」で収益は、ほぼ「0円」なので、後は神に祈るだけです。

結果論ですが、今回の場合決算発表前に買うならもっと前に買うべきだった、ということになります。 2月頭で株価は3000円くらいなので、2/1取得だと、2/19の株価は約+40%になっています。

これがねえ~ 簡単ではないのです。

(ここまでの記事執筆は、2019/02/18 21:00頃)

結果的に最も最悪な道をたどる

そんなこんなで決算を迎えたわけですが、一言で言えば「爆死」しました。

損益は、買い@4300円(+手数料)、売りが@3705円(-手数料)なので、株価だけで@-595円(-13.8%)という結果となりました。

2019/2/28(決算発表日)と3/1(翌日)の1分足チャートです。

自分が売ったのが真ん中黒◯のあたり

(推定時間 2019/3/1 09:13頃)。

前回の記事に書いた「売り」の予定だと午後の始値(右側の緑◯)なので、もっと株価が下がっていた可能性があります。

もともとの予定だった、「決算発表日前日に買って、決算発表翌日に売る」としてもかなりのマイナスになっていたはずです。

(おそらく、もともとの予定の売買の仕方のほうが損害がまだ少ないはず)

今回の敗因を分析してみる

次回につなげるために、今回の敗因の分析をしてみます。

①決算狙いのマイルールの不徹底

今回の最初の間違いは、マイルールを曲げたこと。

「決算発表日前日に買い、決算発表翌日に売る」というマイルールにしたのなら、しばらくはそのとおりにやるべき。

ルールそのものの良し悪しは別として、まだ株式投資初心者なので、

状況Aのパターンだと戦略A、

状況Bのパターンだと戦略B、

なんてことは正直できないわけでして、回せる資金も多いわけではないので「考えた戦略に合いそうな状況のとき『だけ』に取引する」ほうがいいはずです。

最初のマイルール破りは「決算発表日より、だいぶ前に買ってしまった」ことです。

ルールを曲げた理由はこんな感じ。

あるときニュース記事で見たのが「『はてな』がストップ高」というもの。 ストップ高とは、その日に可能な最大限の株価まであがってしまうことです。

2019/2/5に前日比+700円(このときの株価の値上がり幅の限度)になりました。

調べると2018/10月か2018/12月年末を基準にすると、株価はほぼ「2倍」になっています。 特に2019/1/30基準にすると、急角度で株価が上昇しています。

これらのことから「ちょっと早めに株を買っておけば決算までの約10日間で、より株価が上がるのでは?」と思ったからでした。

結果的に決算発表日前日に買ってもマイナスですが、ここはやはりマイルールを守るべきです。

②株価が想定外

再度日足チャートを見ますと、

自分が買ったのは、右側上の黒矢印のあたりです。 これも結果論ですが、このチャートを見る限り株価MAXで買ってしまったのがわかります。

どうせ決算発表日前日に買わないなら、この日から前後1週間くらいのうちのどこか「別の日」にしておけば、損益はだいぶ違ったものになったはずです。 株価そのものは運命に任せるしかないですが、さすがに「ハズレ」を掴んだ感じは否めません。やはり株価は永久に上がり続けるわけではないのです。

③心を整えるべし

ちょっとうろ覚えで申し訳ないのですが、はてなの今回の決算が「増収減益」というニュース記事を見た記憶があるのですが、今あらためて調べても出てこないので、何かと勘違いしていたのかもしれません。 株価に関するニュースは、きちんと記録を取ることにします。

これも「ハズレ」をつかんだ感じを約10日間持っていたので、「なんとか上がらんかな~」という気持ちが先行していたようです。

これを前提にしてしまったので、マイルールである、「午後の始値で売る」を早めて、「午前の始値で売る」が間に合いまして、これも結果的には損失を多少回避するものとなりました。

ただ、これも臨機応変と見るか、マイルールを曲げたと見るかは難しいところです。

売りが終わって損失が確定してから冷静になって、改めて「はてな」の今回の決算を見ても、業績は悪くないどころか「かなり調子いい」です。

前期比大幅な増収増益です。

次に会社予想に対する進捗率です。

2Q(第2四半期)で予想の73.4%を達成しいます。第2四半期なので年間予想の50%が基準になりますが、相当上回っています。この勢いだと次の第3四半期で年間予想を達成するだろう、というのか大方の予想です。12ヶ月の目標を9ヶ月で達成しそう、ということですから業績が悪いわけがありません。

しかし、株価は業績とは関係なく大幅に下落しました、ニュースなんかでは、「好材料が出尽くしたので、利益確定売り」「業績の上方修正が出なかったのが弱い」ということらしいです。

「はてな続落、1月中間期業績は営業利益2.3倍も材料出尽くし感で利益確定売り」 引用:Kabutan

まあ、この当たりは初心者にはまだまだ難しいところです。

まとめ

今回は、決算好調でも株価が下がる、といういいお勉強の材料になったということで、気持ちを切り替えていきましょう。

次も決算狙いで仕込んでありますので、結果を速やかに報告することにします。

では。

株式初心者が勝手に会社分析してみた。(ズーム:6694)

こんにちは、やぐらです。

株式投資の練習のため、会社の決算をベースに、あれやこれや分析してみました。

これを見て実際に投資する際は、十分お気をつけくださいませ。

では、どうぞ。

ズーム ( 6694 ) のケース

株価と今回決算

平成 2018 年 12 月期 (通期) 決算

決算期間 : 2018/1/1~2018/12/31

決算日終値 : 1238 円

決算発表日 : 2019/2/15

決算発表後の株価の動き

(決算発表が営業中のため、決算前日の終値を基準にします)

【前日終値比】

決算発表前日終値 : 1679 円

決算発表日当日始値 : 1680 円 ( + 1 円 ) ( + 0.05 %)

決算発表日当日終値 : 1988 円 ( + 309 円 )( + 18.4 %)

【決算発表前日終値比】

決算発表日翌日始値 : 2078 円 ( + 399 円 ) ( + 23.76 %)

決算発表日翌日終値 : 2040 円 ( + 361 円 ) ( + 21.5 %)

決算前3ヶ月間の日足チャート

ポイント

株の取得時期 :

今回は決算発表が12:00にあったため、午後から大きく株価が上がりました。 決算狙いなら、前日の取得で決算当日の大引けでの売却で十分なプラスとなります。

今回決算概要

連結経営成績

【対前年同期増減率(%)】

売上高 : 7705 百万円 ( 22.3 %)

営業利益 : 260 百万円 ( -20.5 %)

経常利益 : 346 百万円 ( -4.5 %)

1株当たり当期純利益 : 140.31 円

注目すべきポイント

売上高が増加。

売上原価と販管費が増えていますが、売上に比例しているものとおもわれます。

保険解約返戻金が発生。

支払利息が増加。

為替差損が減少。

支払い補償費が発生。

前期の上場関連費用が当期はなし。

営業利益は減少となりました。

連結財政状態

総資産 : 7934 百万円

純資産 : 4732 百万円

自己資本比率 : 59.6 %

注目すべきポイント

売掛金、未収入金が増加。

商品、製品、原材料、貯蔵品が増加 。

のれんを計上。

短期借入金が増加 固定負債を計上。

新たに連結した会社に関連する項目のため、とのこと。

決算発表による通期予想

【対前年同期増減率(%)】

売上高 : 8540 百万円 ( 10.8 %)

営業利益 : 616 百万円 ( 136.6 %)

経常利益 : 673 百万円 ( 94.4 %)

1株当たり四半期純利益 : 473 円

配当予想 : 63 円

決算時指標

(EPS)1株当たり純利益 : 140.31 円

(BPS)1株当たり純資産 : 2075.82 円

(PER)株価収益率 : 8.82 倍

まとめ

新たに連結した子会社の影響があり、この影響は今年度に限定されるものとの予想。 次期業績予想が大幅な増益を見込んでいるため、このあたりを評価されての株価への反映、と思われます。

株価と1期前決算

平成 30 年 12 月期 第 3 四半期 決算

決算期間 : 2018/1/1~2018/9/30

決算日終値 : 1468 円

決算発表日 : 2018/11/9

1期前決算発表後の株価の動き

【前日終値比】

決算発表日終値 : 1266 円

決算発表日翌日始値 : 1356 円 ( + 90 円 ) ( + 7.1 %)

決算発表日翌日終値 : 1395 円 ( + 129 円 ) ( + 10.18 %)

【決算発表日終値比】

決算発表日翌々日始値 : 1370 円 ( + 104 円 ) ( + 8.21 %)

決算発表日翌々日終値 : 1444 円 ( + 178 円 ) ( + 14.06 %)

1期前決算前3ヶ月間の日足チャート

ポイント

株の取得時期 :

このときの決算翌日にも株価が上がりました。この時期のトレンドとしては、下落傾向から、揉み合いになったあたりからの上昇となりました。

決算狙いであれば、このときも決算前日の買い、決算当日の売りで収益がプラスになります。

決算翌々日も株価は上る可能性はありますが、長続きせず以後上げ下げを繰り返して「波」になり、そのあとは長期のトレンドを見据えた、その他の指標、分析からの判断となるでしょう。

1期前連結経営成績

【対前年同期増減率(%)】

売上高 : 5378 百万円 ( 12.5 %)

営業利益 : 128 百万円 ( -42.7 %)

経常利益 : 187 百万円 ( -10.7 %)

1株当たり四半期純利益 : 76.11 円

注目すべきポイント

新たな子会社の販売体制の見直しや、新製品の販売が好調な分、旧製品の売上が落ちるなどの影響、販管費の増加、などが要因とされています。

1期前連結財政状態

総資産 : 7894 百万円

純資産 : 4647 百万円

自己資本比率 : 58.5 %

注目すべきポイント

自己資本比率がやや低下しました。

子会社の新規連結により、短期借入金と固定負債が増加しております。

1期前決算発表による通期予想

【対前年同期増減率(%)】

売上高 : 7401 百万円 ( 17.5 %)

営業利益 : 203 百万円 ( -37.9 %)

経常利益 : 267 百万円 ( -26.3 %)

1株当たり四半期純利益 : 76.11 円

配当予想 : 40 円

1期前決算時指標

(EPS)1株当たり純利益 : 76.11 円

(BPS)1株当たり純資産 : 2022.71 円

(PER)株価収益率 : 19.29 倍

期末発行株式数 : 2297412 株

まとめ

この回の決算の通期予想では、前年比では、増収減益となりました。 財政状態も悪くはなく、利益自体は出ていることから、決算後の株価が多少上がったものと思われます。

以上こんなところで。

では。

株式初心者が勝手に会社分析してみた。(ホットランド:3196)

こんにちは、やぐらです。

株式投資の練習のため、会社の決算をベースに、あれやこれや分析してみました。

これを見て実際に投資する際は、十分お気をつけくださいませ。

では、どうぞ。

ホットランド ( 3196 ) のケース

株価と今回決算

平成 30 年 12 月期 (通期) 決算

決算期間 : 2018/1/1~2018/12/31

決算日終値 : 1258 円

決算発表日 : 2019/2/15

決算発表後の株価の動き

【前日終値比】

決算発表日終値 : 1292 円

決算発表日翌日始値 : 1399 円 ( + 107円 )( + 8.28 %)

決算発表日翌日終値 : 1360 円 ( -68円 ) ( -5.26 %)

【決算発表日終値比】

決算発表日翌々日始値 : 1350 円 ( + 58円 )( + 4.48 %)

決算発表日翌々日終値 : 1375 円 ( + 83円 )( + 6.42 %)

決算前3ヶ月間の日足チャート

ポイント

株の取得時期 :

決算の発表前に「減損損失の計上及び通期連結業績予想の修正並びに配当予想の修正に関するお知らせ」(2019/2/8)を発表していまして、「のれん」の減損、海外事業における固定資産の減損、その他不採算店舗に関する固定資産の減損、という内容になっています。

損失に関する発表でしたが、この発表翌日から決算発表前日まで株価は少し上がりました。

また、この決算発表と同時に役員報酬の減額が発表されていますので、これを好感されたか、というあたりではないかと思われます。

結果的には株の取得時期は決算発表前日としても、損益はプラスになったと思われます。

今回決算概要

連結経営成績

【対前年同期増減率(%)】

売上高 : 31736 百万円 ( -2.1 %)

営業利益 : 860 百万円 ( -22 %)

経常利益 : 744 百万円 ( -30.8 %)

1株当期純利益 : -36.8 円

注目すべきポイント

「築地銀だこ」の会社です。

貸倒引当金を今期に計上しています。

支払手数料、持分法による投資損失が増加。

当期純利益が、前年度より1000百万円ほど減少し、約680百万円の純損失となりました。

純損失の主な要因として、「のれん」の減損処理、固定資産の減損(海外事業、その他不採算店舗に関するもの)

連結財政状態

総資産 : 16460 百万円

純資産 : 3675 百万円

自己資本比率 : 20.7 %

注目すべきポイント

のれんが増加。

投資有価証券、長期貸付金が減少。

短期借入金が大幅減少。 長期借入金が大幅増加。

利益剰余金が減少。

貸借対照表上では、総資産は前期とそれほど変わらない金額になっています。

キャッシュフローでは、減損損失が増加、売上債権が増加、子会社売却益は今年度はなし、有形固定資産の売却収入が増加、子会社株式の取得による支出が増加、となっております。

現金及び現金同等物の期末残高も前期から少し減少していますが、極端に金額は変わっていません。

決算発表による通期予想

【対前年同期増減率(%)】

売上高 : 32400 百万円 ( +2.1 %)

営業利益 : 1620 百万円 ( +88.2 %)

経常利益 : 1520 百万円 ( +104.1 %)

1株当たり当期純利益 : 35.2 円

配当予想 : 5 円

決算時指標

(EPS)1株当たり純利益 : -36.8 円

(BPS)1株当たり純資産 : 184.89 円

(PER)株価収益率 : -34.18 倍

まとめ

結果的には決算発表翌日に株価は上がりました。 ただし、業績のみからの判断だと、ちょっと買いにくいのではないかと思われます。 他の指標との総合的な判断でこの銘柄の売買を考えたほうがいいでしょう。

株価と1期前決算

平成 30 年 12 月期 第 3 四半期 決算

決算期間 : 2018/1/1~2018/9/30

決算日終値 : 1357 円

決算発表日 : 2018/10/30

1期前決算発表後の株価の動き

【前日終値比】

決算発表日終値 : 1290 円

決算発表日翌日始値 : 1377 円 ( + 87 円 ) ( + 6.74 %)

決算発表日翌日終値 : 1443 円 ( + 153 円 ) ( + 11.86 %)

【決算発表日終値比】

決算発表日翌々日始値 : 1437 円 ( + 147 円 ) ( + 11.39 %)

決算発表日翌々日終値 : 1400 円 ( + 110 円 ) ( + 8.52 %)

1期前決算前3ヶ月間の日足チャート

ポイント

株の取得時期 :

1期前の決算も経常利益としてはプラスとなっていますが、減損損失の影響で四半期純利益がほぼない状況です。

株価は結果的にはこのときも決算発表翌日は大きく値を上げました。株式の取得時期は、決算発表前日でも大きくプラスの損益です。

ただし、このときも会社の業績はいいとはいえない方なので、業績のみの判断から株価が上がったとはちょっと考えにくいところです。

減損損失の処理で「悪材料は出尽くした」と見るべきでしょうか。この決算発表後約1ヶ月は株価が上がりますが、さらに1ヶ月後には株価は急落していますので、現状の業績では長期的な株価の上昇は安定しないのではないでしょうか。1期前連結経営成績

1期前連結経営成績

【対前年同期増減率(%)】

売上高 : 23603 百万円 ( -3.5 %)

営業利益 : 743 百万円 ( -22.1 %)

経常利益 : 687 百万円 ( -26.6 %)

1株当たり四半期純利益 : 0.57 円

注目すべきポイント

営業利益がやや減少。

支払い手数料、持分法による投資損失が増加。

固定資産売却益が増加。 減損損失が増加。

第3四半期時点で純損失となっています。

1期前連結財政状態

総資産 : 15709 百万円

純資産 : 4405 百万円

自己資本比率 : 26.2 %

注目すべきポイント

のれんが減少。

短期借入金が大きく減少し、長期借入金が大きく増加。

貸借対照表では、前年度よりトータルの金額が少し減少したものの、ほほ同水準です。

1期前決算発表による通期予想

【対前年同期増減率(%)】

売上高 : 32000 百万円 ( -1.3 %)

営業利益 : 1250 百万円 ( 13.2 %)

経常利益 : 1150 百万円 ( 6.9 %)

1株当たり四半期純利益 : 27.13 円

配当予想 : 5 円

1期前決算時指標

(EPS)1株当たり純利益 : 0.57 円

(BPS)1株当たり純資産 : 222.94 円

(PER)株価収益率 : 2380.70 倍

期末発行株式数 : 18444200 株

まとめ

前回決算より、株価が特に値動きが激しいとまでは言えず、2018/8/16の最安値から、2018/10/03まで株価が上昇以後、多少の上げ下げから決算発表翌日に株価が上昇しました。 結果的には株の取得時期としまして、決算狙いであれば、前日に取得して、決算翌日に売却でプラスの損益となります。

ただし、決算上は純利益はマイナスですし、本業の方で、利益が出ているとはいえ、前期よりは大きく減少しています。

業績だけからいくと、ちょっと買にくいと思われますので、チャートなどからの他の指標分析と組み合わせた判断になるでしょう。

以上こんなところで。

では。